Кредитование – один из главных столпов, на котором держался докризисный автомобильный рынок Украины. В некоторых сегментах доля кредитных продаж достигала 50-60% от общего количества реализованных автомобилей. Резкое сокращение продаж в кредит, до 10-15%, также стало одной из главных причин падения рынка в 2009 году. Однако, с выходом из кризиса, кредитование снова стало мощным локомотивом роста автомобильного рынка, в 2011-2012 годах в кредит продается от 20% до 30% машин в зависимости от сегмента. Причем с восстановлением автомобильного рынка мы узнали и о новом типе кредитов – «фирменные кредиты», созданные под именем производителя автомобилей. Подобные программы финансирования покупки существовали и ранее, но именно 2009-2011 года стали периодом массового развития этих продуктов. Даже беглый обзор по рынку заметит с десяток подобных кредитных продуктов для автомобилей среднего класса: Citroen, Ford, Honda, Hyundai, Kia, Nissan, Peugeot, Renault, Subaru, Toyota… А еще можно вспомнить Infiniti Finance, программы от Porsche Leasing для Audi и VW. Но это «совсем другая история», нас интересуют только кредиты и только на «народные» автомобили среднего класса.

Фирменный кредит: что это?

Фирменная программа кредитования – это комплексное предложение, которое готовят сразу три стороны: производитель автомобилей или их импортер, дилер, и банк. Да-да, несмотря на то, что программа кредитования называется «фирменной», на самом деле в большинстве случаев деньги на покупку автомобиля выдает коммерческий банк.

Читайте также: Порше Финанс — необычный кредит от производителя

Однако, удивительно, но в выигрыше остаются все: банк зарабатывает на процентах, дилер получает свою маржу, а импортер обеспечивает увеличение продаж автомобилей. В выигрыше остается и покупатель. Ведь он приобретает автомобиль в кредит на значительно более выгодных условиях, чем стандартный кредит в банке. Секрет выгоды для покупателя кроется во взаиморасчетах импортера и партнерского банка: импортер автомобилей отдает часть своей маржи банку в счет компенсации процентов по кредиту. Т.е. импортер автомобилей фактически доплачивает банку часть процентов по кредиту вместо самого покупателя автомобиля.

Но даже при таких условиях данная программа выгодна импортеру. Здесь важны стратегические задачи: растут продажи автомобилей, увеличивается доля рынка, дополнительный доход получают дилеры, которые работают с этим импортером. Да и прибыль пусть ниже на кредитном автомобиле, но она все равно есть. Словом, возможность появления подобной программы кредитования и эффективность ее работы полностью зависят от импортера, точнее – от его желания делится своим заработком.

Фирменный кредит: выгоднее стандартного кредита?

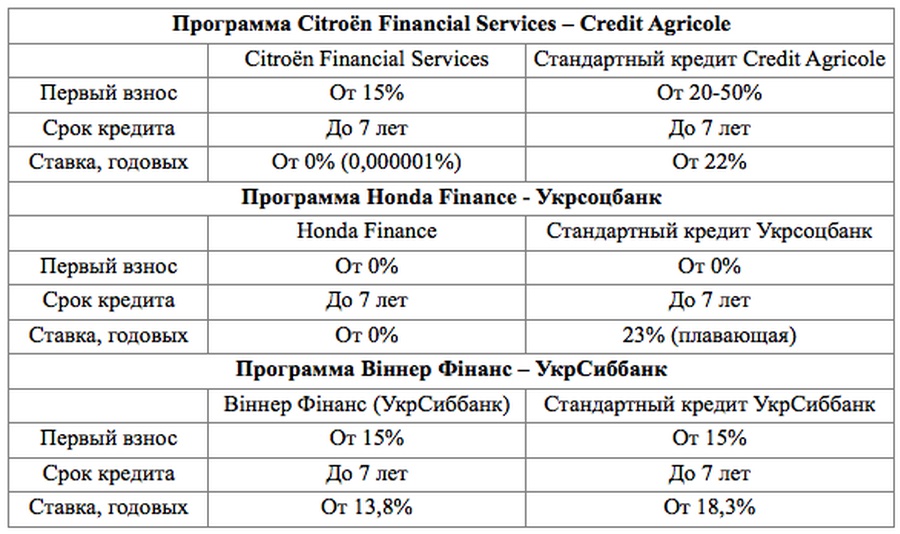

Так насколько фирменная программа выгоднее обычного банковского кредита? Давайте считать вместе. Для примера мы взяли три фирменные программы кредитования, и три стандартные кредитные предложения от банков-партнеров этих программ.

Как видно из таблицы, все три фирменные кредитные программы выигрывают практически в каждой дисциплине. А добавьте к этому различные специальные программы – например, кредит под 5,08% у Peugeot в честь новой модели 508 – и вы получите великое множество кредитных предложений, каждое из которых будет пусть чуть-чуть, но выгоднее стандартного банковского кредита.

Следует отметить и общую тенденцию не только вышеназванных трех, но и вообще всех фирменных программ кредитования: подобные программы, по сути, предлагают два типа кредитов. Первый – «короткий кредит» (1-3 года), с большим первым взносом (около 50%), но под символическую (0-5%) ставку. Этот кредит необходим покупателям, которые имеют большую сумму «на руках» и стабильный доход, но они не хотят, чтобы на них много зарабатывали. Второй – стандартный кредит, на срок до 5-7 лет, с небольшим первым взносом (от 10-15%), и под проценты годовых, которые немного выгоднее стандартного банковского кредита. Этот тип предназначен для тех, кто желает приобрести автомобиль без больших финансовых затрат: как во время покупки, так и при дальнейшей выплате небольших ежемесячных платежей.

Фирменный кредит: плюсы и минусы?

Фирменная программа кредитования, помимо выгодных кредитных условий, имеет и множество других плюсов, например:

- Контроль со стороны импортера и/или производителя автомобиля – после покупки машины покупатель не остается «один на один» с банком и его желанием поднять процентную ставку, а хоть как-то защищен договоренностями по фирменной программе кредитования;

- Скорость принятия решений – при наличии необходимых документов, предварительное решение о выдаче кредита может быть получено через 1-2 часа, пока вы будете рассматривать автомобиль в салоне. Принятие окончательного решения занимает от 1 до 5 дней, что в любом случае быстрее, чем в банке;

- Простота оформления кредита – фирменная программа кредитования обычно подразумевает кредитных специалистов банка-партнера, присутствующих в дилерском центре. Это позволяет реализовать принцип «единого окна»: пришли в автосалон за автомобилем, тут же подали документы на кредит, через несколько дней в этом же автосалоне подписали договор кредитования, и, опять же, в этом салоне вскоре забрали машину. Никаких поездок между автосалоном и банком;

- Дополнительные опции, страховка – во многих кредитных программах есть возможность включить в тело кредита стоимость дополнительного оборудования, купленного в салоне, и страховки КАСКО. Привычный банковский кредит обычно выдается на стандартную стоимость автомобиля в указанной комплектации;

- Ну а дальше – частные случаи: оборудование или страховка в подарок при покупке автомобиля по фирменной программе кредитования, продленный срок действия гарантийного письма на выдачу кредита и пр.

Однако и про минусы забывать не стоит, например:

- Один банк – обычно фирменная программа кредитования реализуется в партнерстве с одним банком. Который, возможно, вам не подойдет: например, в этом банке на вас уже есть плохая кредитная история, или просто банк «не нравится». В таком случае кредит можно оформить и в других банках, но уже на стандартных условиях;

- Завышенная цена страховки – этим злоупотребляют многие банки, причем не только в фирменных программах, но и во всех других кредитных предложениях. Поэтому перед оформлением кредита поинтересуйтесь условиями будущей страховки. И попросите список из нескольких страховых компаний, аккредитованных у банка, чтобы выбрать наиболее оптимальный вариант.

Выводы

Вывод простой: фирменные кредитные программы – это хорошо. Они выгоднее стандартных банковских кредитов, проще и быстрее в процедуре оформлении кредита, с обещанием защиты от банковского процентного произвола. Словом, если вы решили приобрести автомобиль в кредит, то фирменная программа финансирования зачастую будет наиболее оптимальным выбором.

Читайте также: Как выбрать новую машину?

Кто с кем дружит

Citroen: Citroёn Financial Services – Credit Agricole – 7 лет – ставка от 0% – аванс от 15%

Ford: Віннер Фінанс – УкрСиббанк, Укрсоцбанк – 7 лет – ставка от 10,99% – аванс от 15%

Honda: Honda Finance – Укрсоцбанк – 7 лет – ставка от 0% – аванс от 0%

Hyundai: Hyundai Finance – Credit Agricole – 7 лет – ставка от 7,7% – аванс от 15%

Kia: Kia Finance – Credit Agricole – 7 лет – ставка от 6,5% – аванс от 30%

Nissan: Nissan Finance – Credit Agricole – 7 лет – ставка от 0% – аванс от 20%

Peugeot: Peugeot Finance – ПроФин Банк – 7 лет – ставка от 0,01% – аванс от 9%

Renault: Renault Finance – Credit Agricole – 7 лет – ставка от 0% – аванс от 10%

Subaru: Subaru Finance – Credit Agricole – 7 лет – ставка от 15% – аванс от 0%

Toyota: Тойота Кредит – Credit Agricole – 7 лет – ставка от 15% – аванс от 0%

Все же стоило бы упомянуть и программу VW. VW Polo седан у меня рука не поднимется вычеркнуть из категории "народные". Ну и интересно, какой же банк согласился дать денег под 10% годовый